在日本生活與工作,大概最無法避免金錢支出就是納稅了,雖然跟歐洲或北歐動輒30%、40%的納稅比例,日本稅金或許算是沒那麼高,但日本說真的也可以算是高稅收國家,在日本職場打滾過,以及領著日本的薪資來到台灣生活,會漸漸產生「啊!日本稅金跟台灣完全是不同維度」的感覺。其實關於日本的稅金,日本人也是極度的抱怨,若單純是稅金高,但錢都花在刀口,或許日本民眾還不會那麼生氣,然而日本長期以自民黨執政,而也已經塑造一種日本政府拿稅金任意在各個領域豪砸的情況,舉凡外交、國內建設、財閥交流,都可以見到日本政府拿著民眾稅金充當土豪的現象,而因為日本經濟早已不如以往,加以少子化等國內人力短缺的問題,稅收上無法產生正向循環的效果,而這最終就導致日本政府毫無節制地增加稅金,當事情無法解決時「增稅」通常是日本政策的唯一解方。以2024年當時的日本首相岸田文雄,在日本社會就被戲稱「増税眼鏡仔 (増税メガネ)」,在配以前首相安倍晉三的超寬鬆日本經濟學導致的物價上漲,日本民眾生活就只有「窮」字可以形容。

個人的感受是這樣,如果是一個年收100萬的台灣上班族,在台灣繳交的稅金+社會保險大概會在10萬左右,但同樣的薪資放到日本,稅金+社會保險大概就是20萬元,是台灣的兩倍。因此本集想要來跟大家聊聊,關於日本每年到底要繳多少稅金,以及稅金之外,還有哪些是社會福利上的必要支出。

在開始談稅金之前,我們先來聊聊

日本的稅金到底算不算重

先說結論,在先進諸國當中,日本的稅率其實不算高,但與台灣相比是高得多。這裡所講的稅率,是普遍一般用來定義的「租稅負擔率」,即「國家稅賦收入佔國內生產毛額GDP的比例」。根據2023年中華民國財政部的計算,台灣的租稅負擔率為14.6%,低於日本的20.7%、美國的21.6%。

然而這裡只針對「租稅負擔」的部分,一般民眾在日常要繳交的,不只是政府的稅金,也包含支付社會保障的保險費用,因此還有另外一個衡量指標叫作「國民負擔率」,即「稅賦收入+社會保險收入佔GDP的比例」,當兩者計算後,根據2017年的資料,台灣的國民負擔率為19%,亦即平均國民每賺100元的薪水,有19元要繳交給政府或社會支出,而日本則在39-40%左右的水準,也就是100元的薪水會被扣繳40元出去,體感上相對台灣是相當驚人。而這個數字在2023年的今日又有更顯著的成長,來到了46.8%,已經達到了賺錢的一半必須繳交給日本政府與社會保險的慘況。

而這個數字在世界先進各國比起來並不算高,根據OECD加盟國38國的國民負擔率評比,日本排在第22名,第一名是盧森堡84.6%、第二名是法國69.9%、第三名是丹麥65.9%,歐洲國家的稅賦與社會保險負擔確實是相當可觀。而台灣此數字為19%,放在OECD的比較當中比最後一名的智利 23.9%還低,可說是相當輕稅賦的國家。

為什麼日本需要高稅金與高社會保險

從歷史數字來看,昭和五十年 (1975年)時,日本的國民負擔率也曾經在25.7%的水位,卻逐年攀升,直到2023年的46.8%。為何日本逐年增稅,以及日本為何需要這麼高額的社會保險與稅金?個人認為主要有以下理由:

泡沫經濟與少子化導致年金缺口

如果仔細去觀察日本的稅制結構,會發現所得稅的稅率在過去並沒有顯著的成長,而主要增長的部分來自於社會保險的開支。這其中的原因來自於泡沫經濟與少子化,1990年代,日本因泡沫救濟而陷入衰退,取而代之的是長期的經濟停滯,這造成了日本政府的稅收也出現停滯,然而隨著老年人口逐漸攀升,各類年金的負擔也開始出現缺口,再加以少子化的浪潮,使得能收的稅金也逐年下降,這都迫使日本政府必須透過增加國民的保險負擔來因應。

根據數據,社會保險的負擔率在13%的水準,到2017就一路上升到18%,增幅達40%,而到2023年的今日則來到了19.8%,因為年金的制度依然入不敷出,不久的將來這個數字還是會繼續攀升。

高額的社會運作維持費

這是我自己在日本的實際感受,日本社會運作的維持費和台灣的維持費顯然是完全不同的檔次,什麼叫作社會運作維持費?舉例來說,大家常常比較台日的馬路差異,日本的馬路十分平坦、或者是每一條路絕對都有給行人專用的人行道,這些都需要花費金錢去維持的。

又或者我自己感受最深的是「駕照」,在日本,一般的駕照是有期限的,你必須3年到5年要上監理所更換一次,這個更換可不是繳交舊的、再拿新的這麼簡單,每次更換都必須做上一整天的講習,以及各項檢查等大地遊戲,確認你有資格取得駕照,才能再次換來執照。我有一兩次換照的經驗,因為我平日工作,會特別去選假日講習的梯次,每次換照時抵達監理所,就會看到許多人員為了大家的講習忙進忙出,還有交通安全講師等人員出動,你會驚覺「這些都是需要人員的加班費啊」,然而日本願意花這麼多錢去進行這樣的講習和換照流程,無法就是希望每個人都能定期去刷新自己的交通觀念,確實做好交通安全,這也是日本交通安全的事故率極低的原因,這是用納稅人的金錢所建立起來的社會維持。

相反的,我也有台灣駕照過期的經驗,以前的規定是駕照發行期限十年,如果過期了不用換發,可以繼續使用,有一次我為了申請日本駕照,覺得拿著過期的台灣駕照繳交給日本監理所不太適當,找個平日時間回台灣監理所去換發,結果台灣監理所直接迅速地換發一張「50年期限」的駕照給我,擺明了就是「一次給你50年總可以了吧!以後別再來了」的感覺,這是我第一次感受到台日在交通安全維持的差異,雖然台灣駕照更換很方便,但想到台灣交通安全與傷亡人數是日本的六倍,你就會突然理解這層「社會維持費」的意義。

在日本生活須繳納哪些稅金

所得稅

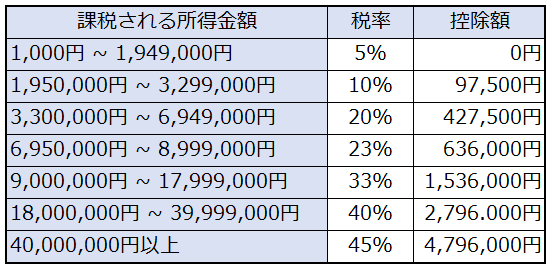

當你在日本開始工作,就需要繳交所得稅,而日本所得稅與台灣一樣,是採取所謂的累進稅率制,賺越多繳交的比例就越高,累進稅率制的表如下圖所示:

除了「薪資所得」以外,其他收入所得包含「利息所得」「股利所得」「不動產所得」「營利事業所得」「退職所得」「山林所得」「資產移轉所得」「一時所得 (如中樂透等)」「其他所得」等,只要你有在日本國內獲得收入,日本政府都會想從你手中拿到一些所得稅金,而通常稅率都不低,幾乎都是20%起算,詳細的內容可以見下表:

住民税

與台灣不同的地方是,在日本居住,還需要繳交住民税,所謂的住民税,就是繳納給所居住縣市的地方稅,例如你居住的地方是京都府,那就是支付京都府的住民税,住民税的計算是從本人在某縣市居住的新一年度一月開始算起,舉例來說,若你在2023年10月搬入京都府,那麼你在京都府的住民税就會從2024年1月開始繳納,若是你是在2024年1月搬入京都府,則在京都府住民税會從2025年1月開始,繳納金額分為兩部分,一部分稱作「所得割」會是你前一年的所得×10%來計算,分12個月繳納,如你一年有500萬日圓的所得,繳納的金額就是(500萬-控除額)×10% = 約35萬日圓/年。除了所得計算的部分之外,還有另外一種是「均等割」,即固定金額約5000日圓左右,分成「都府縣民稅」與「市町村民税」兩部分,從2025年(令和6年),還會併收森林環境稅1000日圓,就知道日本政府多麼會巧立各種收費名目了。

消費稅

去日本旅遊的民眾應該都會很有感,每次到藥妝店採購時,總是會看到商品標記著什麼「税抜OO円」或是「税込OO円」,指得就是「不含」與「含」消費稅的價格。

每當日本政府發現財政捉襟見肘時,最常見的方法就是「提高消費稅」,大家在買藥妝時可能覺得消費稅好像還好,但如果是在日本國內生活,要購買家電或汽車等奢侈品時,消費稅的痛感馬上就可以看到。2019年,日本政府順勢將日本的消費稅從8%提高至10%。

相較之下,歐洲國家的消費稅比日本高出許多,根據2023年統計資料,丹麥25%、英國20%、德國19%、法國20%,都遠高出日本一倍,可以想見在歐洲生活又多麼不容易了。而台灣的消費税目前還是5%的幅度、在先進國家當中算是最低水準,這也難怪我到國外會這麼不適應了(笑)。

自動車稅

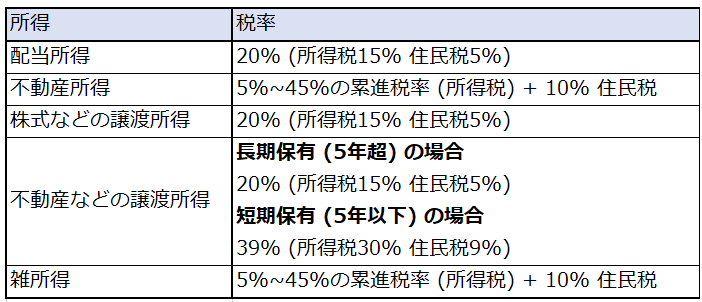

有車的朋友大概還要再考慮一項稅金,就是自動車稅,自動車稅的負擔方式其實就跟台灣類似,是按照排氣量(cc數)來負擔的,台灣的話主要分「牌照稅+燃料稅」,日本則是分「自動車稅+自動車重量税」,而在日本,因為自家車的種類比較多元,在汽車稅率的部分還會因為你是小排氣量的輕自動車或一般排氣量的自動車而有所差異。這裡簡單列一下在一般自動車其排氣量與自動車稅的對應關係。

圖片來源:蘇黎世保險 「自動車税(種別割)一覧。車にかかる税金はいくら?」

如果比較台日的差異的話,個人感受上會覺得差額沒有特別明顯,以我自己持有的自家車2000cc的排氣量,在日本自動車稅的稅金是4.5萬日圓,而在台灣對應到的是11230元台幣,差異其實不大。

以上大概是針對稅金的部分,接著我們可以聊聊萬惡的社會保險費,這幾乎是跟稅金等值的東西。

在日本生活需繳納那些社會保險費

其實當先進國家走到後期都即將面對低經濟成長、高失業率、少子化、人口老化等問題,日本雖然相較於歐美各國比較沒有高失業率的狀況,但少子化與人口老化的速度比起他國確實是非常嚴峻,也因此社會保險費也是逐年的攀升。這裡就來盤點在日本生活當中,有哪些固定的社會保險支出。

健康保險

健康保險一般會分為「國民健康保險」或是「私人健康保險」,國民健康保險指的是若你沒有在企業工作,或是公司沒有幫你保健康保險的話小,本人就必須自行向所在地的役所申辦「國民健康保險」,國民健康保險也是按照收入比例來計算,以500萬日圓年收的人為例,其健康保險費會落在每個月3.4萬日圓附近,跟台灣比價格就昂貴許多,重點是你拿健康保險證到醫院看病,仍然需自費負擔30%的費用,每看一次醫生大概基本就是二至三千日圓不等的金額。

若是你是在企業工作,則會由企業幫忙加保私人健康保險,你的保險費就是由公司與你各出一半,若是一個年收500萬日圓的人,每個月健康保險大約會落在2萬日圓左右。

這樣看來,台灣的國民健保每個月一千多台幣,看醫生也只需負擔掛號費,是不是有種台灣人相較之下幸福多了的感受。

年金

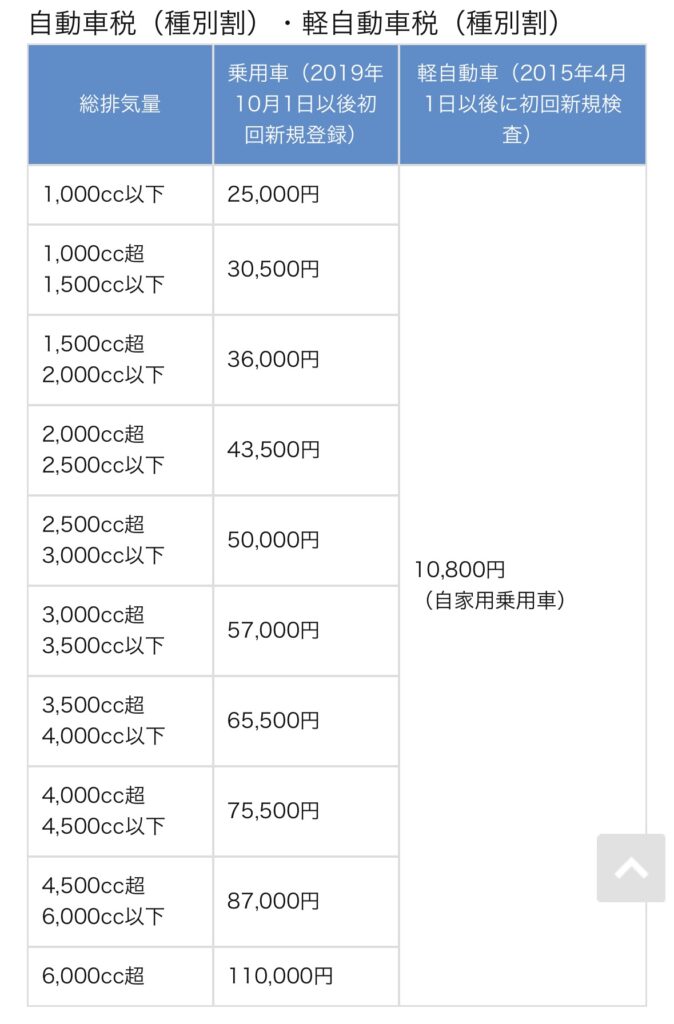

日本的年金制度是採「二層結構」,即「國民年金」+「厚生年金」兩個體制來給予保障,意思是,一般國民從20歲開始會加入「國民年金」,並且支付每個月16520日圓的年金費用,若是這位學生/成人在未來並沒有加入一般公司行號,則他會一直繳交16520日圓直至60歲,從60歲起,他便可以領每個月6.6萬日圓的年金,稱作「基礎年金」。但想當然爾,每個月6.6萬日圓想必是很難生活的,於是便有第二層年金,稱作「厚生年金」,當某位成人開始進入公司行號工作後,會立刻加入「厚生年金」,即公司與本人會每個月都各自提撥一部分的比例成為年金,這樣一路繳交40年後,本人便可請領每個月6.6萬日圓的基礎年金 + 厚生年金,以達到更高的生活水準,這是日本年金「二層結構」的概念。

就有點類似台灣「國民年金」與「勞保」同時繳交,最終兩者都可以請領的意思。而兩者都繳交即表示,你的月薪當中必須要負擔的年金額度就會很高,這就是日本高額社會保險費的其中一項原因。

日本年金的設計結構如下圖所示:

圖片來源: 日本厚生勞動省「教えて!公的年金制度 公的年金制度はどのような仕組みなの?」

厚生年金在負擔上,根據2017年 (平成29年) 的修改規定,為本人薪資的18.3%,由雇主提撥9.15%、被保險人提撥9.15%來執行,加入你的月薪是每個月41萬日圓 (年收500萬日圓),則每個月都必須扣繳3.6萬日圓左右成為你的厚生年金。至於國民年金要不要繳,原則上如果你是加入企業的厚生年金,那麽通常都已經將國民年金的保額包含在內,因此只需要繳交厚生年金即可。

總結

綜合以上,我們大約可以清點出在日本每個月固定要繳交的稅額與社會保險費,以年薪500萬日圓/月薪41.6萬為例,大約可粗分為:

所得稅:12% (扣除額計算後之所得稅率)

住民税:7% (扣除額計算後之所得稅率)

健康保險:4.8%

厚生年金:9.15%

以此計算,每個月大約有月薪的35%會被扣繳,41萬的月薪到手只會剩下27萬,扣走14萬日圓,但因為每個人會有本薪、分紅的差異,如果是低本薪高分紅,每個月扣繳的實際值會比上述金額再少 (但發分紅的時候還是會扣就是了),又或者你能夠透過其他方式來節稅,如申報扶養、房貸、古里納稅等等,這又會是其他的主題了。

總之本文大致上條列出在日本就職與生活,需要負擔多少固定的稅務和社會保險支出,至於值不值得,就有待大家自行判斷了。

參考資料

1. 日本は税金取りすぎ?世界の税金比較や年収による差をデータで解説

2. [2024年版]車にかかる税金のすべて

3. 汽車稅金怎麼算

4. 教えて!公的年金制度 公的年金制度はどのような仕組みなの?

コメント